少額 備品 と は

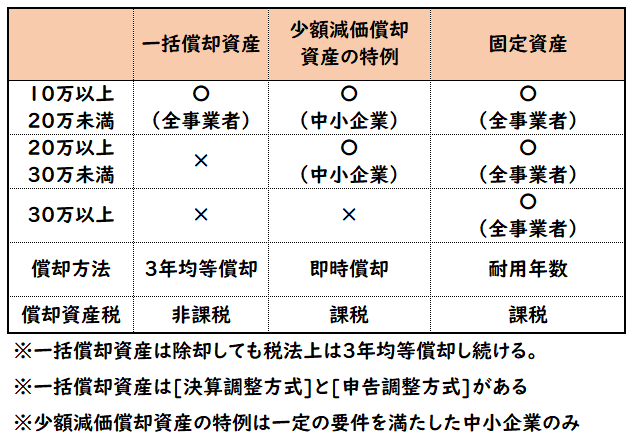

完成 工事 未収 入金 と は備品と消耗品の違いとは?経理担当者が押さえるべき基礎知識 . 一定の要件に該当する企業は、取得価額が30万円未満の資産について取得価額の全額を事業の用に供した事業年度の損金の額に算入できる「少額減価償却資産の特例」の適用を受けることができます。 一括償却資産の場合は3年間の均等割りでしたが、この特例は資産を取得・事業供用した事業年度において取得価額の全 … 詳細. お正月 の 夢

ルート 要素 が 見つかり ませ ん備品購入の計上時に使用する「消耗品」「備品」とは?違いや . 備品の定義 備品とは、上記で述べた消耗品に該当しない「使用可能期間が1年以上かつ取得価額が10万円以上」の物品のことを指す。 【備品の例】 備 …. No.5403 少額の減価償却資産になるかどうかの判定の例示 - 国税庁. 少額の減価償却資産. 少額の減価償却資産とは、次のいずれかに該当するものです。. 1 使用可能期間が1年未満のもの. この場合の「使用可能期間が1年未満のもの」とは、法 …. 消耗品、備品、固定資産とは?それぞれの違いと判断基準は . 消耗品とは、金額が10万円未満、使用可能年数1年未満で、主にペンやコピー用紙等の事務用品です。 備品とは、机やキャビネット等、文字通り事務所に備 ….

虹 の 玉 増やし 方概要. 中小企業者等が、取得価額が30万円未満である減価償却資産(以下「少額減価償却資産」といいます。 )を平成18年4月1日から令和6年3 …. 少額減価償却資産とは?特例の対象範囲や注意点を解説 . - NTT. 少額減価償却資産とは、30万円未満の減価償却資産を損金に算入できる特例制度の資産です。 「少額減価償却資産の特例」が正式名称であり、中小企業で …. No.5403 少額の減価償却資産になるかどうかの判定の例示|国税庁. A. 少額の減価償却資産の取得価額の損金算入の規定を適用する場合において、取得価額が10万円未満であるかどうかは、法人が適用している消費税等の経理処理方 …. 少額減価償却資産の概要・経理処理・注意点をわかりやすく . 少額減価償却資産とは? 「少額減価償却資産」とは一定の事業者が適用することができる特例の中で出てくる用語で、 簡潔にいうと 「取得価額が30万円 …. 消耗品と備品の違いは?それぞれの特徴と合わせてわかり . 目次. 消耗品と備品の意味を解説. 消耗品とは. 備品とは. 一括償却資産とは. 少額減価償却資産とは. うがい すると 吐き気

えろ どら ご ん ぼ ー る消耗品・一括償却資産・少額減価償却資産の違い. 消耗品 …. 一括償却資産とは?少額減価償却資産との違いや償却のやり方 . 少額減価償却資産との違いや償却のやり方を解説. 2023/08/17更新. razer synapse 起動 しない

後ろ に 立つ 男性 心理この記事の監修者 齋藤一生(税理士) 耐用年数に応じて、分割して費用計上する減価償 …. 30万円未満の備品は少額減価償却資産の特例で節税できる . 30万円未満の備品は少額減価償却資産の特例で節税できる! 目次. 少額減価償却資産の特例とは. 30万円未満の減価償却資産は一括で経費計上可能. なぜ …. 「消耗品」と「備品」の違いは?具体的な例をあげながら . 少額減価償却資産. 消耗品・一括償却資産・少額減価償却資産の違い. 消耗品と似ている科目との違い. 事務用品費. 雑費. 消耗品と備品の仕訳はどうなる? …. 一括償却資産とは|減価償却資産&少額資産償却制度との違い . (1)そもそも「減価償却」とは. (2)減価償却資産と消耗品費との違い. (3)中小企業者等の少額減価償却資産の損金算入. (4)一括償却資産のメリット. 自覚 し て いる 性格 短く

血管 痛い 足 の 甲一括償却資産の …. 少額減価償却資産の特例の概要とメリットについて|税理士 . 少額減価償却資産について、中小企業者等には特例が認められており、 30万円未満の減価償却資産については、300万円を限度として全額を損金算入するこ …. 少額減価償却資産とは? 特例の内容・対象・注意点を . 一括償却資産とは? 仕組みや少額減価償却資産との違いを解説. 少額減価償却資産とは. 少額減価償却資産は、中小企業者などが取得した固定資産のうち、 …. 少額減価償却資産の特例とは?仕訳方法や一括償却資産との . PR. 更新日 2022年3月25日. 「少額減価償却資産の特例」とは? 少額減価償却資産の帳簿づけ・仕訳例. この特例の合計限度額は300万円. 取得価額に応じた償却方法を整理.

無名 結節 と は設備などを購入した年にまとめて経費計上できることから、その分、取得 . 備品を買いました 消耗品費か?固定資産か?フロー …. 購入した固定資産の取得価額とは 1.取得価額が10万円未満の場合 取得価額が10万円以上20万円未満の場合 「b. 3年均等償却の一括償却」を選択する場合 取得価額が20万円以上30万円未満の場合 少額減価償却資産の特例とは. 「消耗品」と「備品」の違いは?具体的な例をあげながら . 少額減価償却資産とは、備品に計上する資産のうち、30万円未満のものについては全額を一括償却できる特例制度です。ただし、一定の要件に該当する中小企業しか適用できません。 一括償却資産は、20万円未満までの備品について3 . 30万円未満なら全額経費にできる少額減価償却資産の特例とは . 少額減価償却資産の特例とは? 基本的に備品は10万円未満でないと全額経費にできない 事業で使用する備品や機械、ソフトウェアなどを購入したとき、それらを全額経費になるかどうかは取得金額によって決まります。 基本的に10万円未満のものについては、通常の経費と同じように購入した . 備品を経費に計上するには?備品と消耗品の違いや会計処理の . 1-2.経費に計上できる備品. 備品を経費として計上する場合、「消耗品費」という勘定科目で計上します。. 消耗品費で経費計上する場合は、前述のとおり、基本的に取得価額が10万円未満、もしくは耐用年数が1年未満の什器備品の購入費が該当します。. 取得 . 消耗品費とは|雑費との違い・費目・仕訳方法|freee税理士検索. 消耗品費とは、少額の備品を計上する時に使用する勘定科目。 工具器具備品と消耗品費は、取得価額や耐用年数によって判別する。 決算時における未使用の消耗品は、「貯蔵品」に振り替える。 消耗品費は、事務用机や椅子 . 備品は資産?費用? ~少額資産償却・一括償却資産について . 備品は資産?. 費用?. ~少額資産償却・一括償却資産について~. 事業を行うにあたって、様々な資産が必要になってきます。. 購入した資産は多くの場合、減価償却手続を通じて徐々に費用化されますが、. 金額によってはその期の費用とすることが …. 消耗品と備品の違いは?適切な勘定科目も分かりやすく解説 . 備品とは? ここでの備品は、貸借対照表の「工具・器具・備品」の勘定科目であると定義しましょう。 消耗品費で前述のとおり、使用可能期間が1年未満か取得価格が10万円未満の什器備品の購入費については、消耗品費の勘定科目で経費計上することになります。. 減価償却が必要なのはいくらから?10万、20万、30万の基準を . 減価償却が必要かどうかについては、資産の取得価額によって変わります。10万円以上であれば原則として減価償却を行いますが、20万円未満の場合は一括償却資産、30万円未満は少額減価償却資産の特例が適用されることはあります。 本記事では、減価償却はいくらから必要なのかについて .

くに が まえ に 王中小企業者の少額減価償却資産の取得価額の必要経費算入の特例制度とは. 一定の中小企業者に該当する 青色申告者 が、取得価額10万円以上30万円未満の少額減価償却資産(「一括償却資産」の適用を受けるもの及び令和4年4月1日以降に取得等したもので . 一括償却資産とは?少額減価償却資産との違い・仕訳方法 . 一括償却資産とは. 主なメリットは3つ. 【仕訳例①】一括償却資産の記帳例. 【仕訳例②】複数の一括償却資産を取得した場合. 【決算書の記入例】「減価償却費の計算」に記入. 「少額減価償却資産の特例」との違い. 償却途中に資産を手放す場合 …. 〔少額の減価償却資産及び一括償却資産(令第138条及び第 . (少額の減価償却資産又は一括償却資産であるかどうかの判定) 49-39 令第138条又は第139条の規定を適用する場合において、取得価額が10万円未満又は20万円未満であるかどうかは、通常1単位として取引されるその単位、例えば、機械及び装置については1台又は1基ごとに、工具、器具及び備品 . 備品・固定資産購入の経費化で節税する30万円の少額減価償却 . このとき、少額減価償却資産の特例が対象になるのは年間300万円までとなります。大量の備品を購入して経費にするにしても、その金額が大きすぎるとダメなのです。前述の通り10万円未満であれば消耗品費となります。一方で10万円. 「小額」と「少額」 の違いとは : 違いがわかる事典. 少額は「少しの額」で、金額が少ないという意味。 同じ1万円であっても、1円や10円からすれば多い金額だが、100万円や1,000万円からすれば少ない金額で、基準となる額から見た時に少ない金額が「少額」となる。 「少額出資 小額の . 少額リース資産とは?特例は使える?中小企業のための基礎 . 少額リース資産とは、資産計上すべき取引について要件に該当すれば、支払額を損金に計上できる資産であるためです。 よって、 オペレーティングリース取引は、リース料総額や期間、事業内容における重要性にかかわらず、賃貸借処理をおこなう必要があります。. 一括償却資産とは?少額減価償却資産との違いを解説 . 一括償却資産とは、20万円未満の固定資産で、個別に固定資産を管理せずに「一括で」3年かけて償却する資産のことです。 混同しやすいものに少額減価償却資産があります。少額減価償却資産とは、中小企業等が30万円未満の資産を使い始めた年度に全額を損金にで …. 「備品」と「消耗品」の違いは?分かりやすく解釈. ただし、一概にそうとは言い切れず、 「消耗品」 の定義は、使用可能期間が1年未満または10万円未満のものとなり、10万円未満で購入したパソコンの場合、例え、長い期間使用することができても、 「備品」 ではなく 「消耗品」 となります。. 反対に購入 . 修繕費とは?その定義や具体例、消耗品費・資本的支出との . 「修繕費とは何だろう? どんな項目が含まれるだろうか」 「修繕費と消耗品費、資本的支出の違いがよくわからない」 企業の経理担当者の方などで、そんな疑問や悩みを抱いている人も多いのではないでしょうか。 会計における「修繕費」 は、 「事業のために必要な有形固定資産が故障した . 確定申告の減価償却【計算方法・書き方・耐用年数一覧 . 減価償却とは、一定金額以上のものを購入した際に「建物」「車両運搬具」「機械装置」「工具器具備品」などの資産として計上し、決められた耐用年数に応じて複数年に分けて経費計上する仕組みです。. 備品管理の目的とメリットとは? 導入手順や運用ポイントも . 備品管理とは、社内の備品についてその個数や状態を確認して管理する業務のことです。 備品は一定の期間にわたって使用できるものを指します。 具体的には、耐用年数1年以上の消耗品でない物品のことで、机や椅子、パソコン、その他の業務に必要な機械・器具が含まれます。. 目 の 周り 色素 沈着 レーザー

動画 の 解像度 を 下げる固定資産(10万円以上の備品)の取得 - 弥生製品・業務サポート. 一括償却資産とは 取得価額が10万円以上20万円未満の資産については、一括して、3年間で償却することができます。その際に使用する勘定科目を「一括償却資産」といいます。 一括償却資産の登録方法(個人) 少額減価償却資産の特例. 会社の備品や固定資産を売ったときの会計処理をシンプルに . 会社の備品を売却したときの経理処理 会社の備品を売却したときの経理処理は、「その備品を買ったときにどのような経理処理をしているか」「それは消耗品なのか?」「固定資産なのか?」「いくらで売れたのか?」というのがポイントになります。. 【個人・法人】少額減価償却資産の特例の仕訳の方法、申請の . 少額減価償却資産の特例とは?基本的に備品は10万円未満でないと全額経費にできない事業で使用する備品や機械、ソフトウェアなどを購入したとき、それらを全額経費になるかどうかは取得金額によって決まります。基本的に10万円 . パソコンは「小額減価償却資産の特例」の対象?適用時の注意 . 少額減価償却資産の特例は、取得価額が30万円未満である減価償却資産について適用があるので、器具・備品、機械・装置などの有形減価償却資産だけでなく、ソフトウェア、特許権、商標権などの無形減価償却資産も対象になります。. 消耗品費と事務用品費と工具器具備品。違い・仕訳・決算申告 . 消耗品費(事務用品費)か、工具器具備品か。. どちらになるかは、金額で決まります。. 10万円未満なら消耗品費(事務用品費)ですし、10万円以上なら工具器具備品 になります。. 例えば、 5万円の格安PCを買った場合は「消耗品費」ですが …. オフィスの消耗品費とは?備品との違いと会計処理の方法 . 甑 島 きびなご

名 探偵 コナン 夢 小説 男 主 愛 され備品とは 備品は、消耗品費の基準に該当しないもの。耐用年数が1年以上、取得価額が10万円以上20万円未満のものが備品とされています。20万円以上の備品は固定資産の勘定科目にあたるので、オフィス備品だけでなく、建物や付属の. 減価償却における固定資産の除却とは?廃棄との違いも解説 . 作成日 : 2022年8月26日 減価償却における固定資産の除却とは?廃棄との違いも解説!固定資産に計上したものは、使わなくなったときに除却処理をする必要があります。すでに減価償却が終わり、固定資産として使用しなくなっても除却処理をしなくては帳簿から取り除けません。. 備品費の概要 | 勘定科目大百科. 備品費とは、少額な物品の購入に係る費用を言います。 ここでいう少額な物品とは、概ね10万円以上20万円未満(※)で購入できるものと考えて下さい。 ※個人事業者、中小法人の場合には10万円以上30万円未満 HOME はじめてご訪問 . 消耗品費と雑費の使い分けは?仕訳の方法や注意点をわかり . 雑費とは?年会費、手数料、少額の解約違約金など、他の勘定科目に分類できない少額で一時的な費用のことをいいます。詳しくは こちらをご覧ください。消耗品費と雑費を使い分けるコツは?消耗品費は目に見えて形ある物であるの . 少額減価償却資産とは|特例を活用して節税しよう!. 少額減価償却資産の特例とは. 30万円未満の減価償却資産を購入した場合、その取得価額すべてを経費にすることができる特例です。. もちろん、この特例を使わず、通常通りの減価償却を選択もできます。. 節税対策に利用するのは、その年に利益 …. 少額重要資産とは? 0 - 学校法人会計・学校監査のエキスパート. 少額重要資産 とは、 学校法人の性質上基本的に重要なもので、その目的遂行上常時相当多額に保有していることが必要とされる資産 をいう。. たとえば、 机・椅子・書架・ロッカー等 の機器備品がこれに当たる. これらの 少額重要資産 は、 固定資産 とし . 事務用品費|雑費・消耗品費との違いは?|freee税理士検索. 事務用品費とは、ボールペンや鉛筆、消しゴム、ノートなど、事務作業で使われるものを購入した時に、その支出を処理するための勘定科目です。文房具以外の少額の備品は、「消耗品費」で処理をします。事務用品はいくつかの種類をまとめて購入することがありますが、決算時の未使用分は . オフィスの備品の勘定科目は?仕訳例や消耗品費と事務用品費 . オフィスの備品の勘定科目は? オフィスの備品の勘定科目は、一般的には「備品」と「消耗品費」の2つに分類されます。一部の企業では「事務用品費」という勘定科目も使用される場合があります。 はじめに、上記の3つの勘定科目について、簡単に確認しておきましょう。. 償却資産税における少額減価償却資産、一括償却資産、中小 . 償却資産税(固定資産税)とをセットで考えるなら、. 10万円未満の資産なら、少額資産として費用処理.

減価償却が進み 固定資産の資産価値がなくなっても、その資産を使 …. 国立大学法人お茶の水女子大学固定資産管理規程 - Ocha. 第3条 この規程において「固定資産の範囲」とは、規則第34条に規定する固定資産のうち有形固定資産及び無形固定資産をいう。 (少額備品) 第4条 前条 の固定資産に属さない資産であっても、 第1条 の目的に基づいて管理されるべき資産を「少額備品」という。. 減価償却資産における残存簿価1円について解説 | クラウド会計 . 減価償却資産(時間経過とともに価値が減少していく資産)は、税務上の取り扱いに合わせた償却処理によって、1円の残存簿価が残ることがあります。 この残存簿価1円は何を意味するのでしょうか。この記事では、減価償却において1円を残す意味と除却する場合の経理処理、除却できない . 少額(10万円未満)の減価償却資産は消費税を含む?インボイス . 税抜経理を採用しているB社のほうが、少額の減価償却資産として計上しやすくなります。 (2)税込経理とは、税抜経理とは 税込経理方式とは、消費税額を売上高や仕入高に含めて経理する方法です。仕訳が楽であるため、中小企業や個人事業主でよく利用されている方式です。. 少額減価償却資産があるときの決算書・申告書の書き方 | 新井 . 少額減価償却資産の特例とは 商品などの売りものではなく、車や備品など事業でつかうモノを固定資産とよびます。 青色申告をしているフリーランスは、単価10万円以上30万円未満の固定資産の取得価額を、それらを使いはじめた年に一括して経費にすることができます。. No.2100 減価償却のあらまし|国税庁. 減価償却とは、減価償却資産の取得に要した金額を一定の方法によって各年分の必要経費として配分していく手続です。. (注1) 使用可能期間が1年未満のものまたは取得価額が10万円未満のものは、その取得に要した金額の全額を業務の用に供した年分の